Este artículo sirve para entender el sector palmero en Colombia, su distribución geográfica, importancia económica y derechos de los trabajadores.

Por: Víctor Hugo Ramírez, Profesional Área de Educación y Fortalecimiento Sindical, ENS

Características de las empresas del encadenamiento del sector palmero

Bajo la premisa de la sostenibilidad, en el sector palmero se ha venido desarrollando un encadenamiento productivo bastante importante para la economía colombiana, puesto que es uno de los subsectores que más aporta al PIB del agro colombiano.

En ese sentido, las empresas que pertenecen al sector palmero pueden ser plantaciones, empresas comercializadoras internacionales (CI) o empresas manufactureras o de transformación de materias primas; pero, también se pueden clasificar por el tipo de mercado en el que se mueven: empresas procesadoras de aceites y grasas, fabricantes de alimentos balanceados, biodiesel y otros.

Igualmente, hay algunos conglomerados económicos en los que participan algunas empresas del sector, como Ecodiesel Colombia SAS, que tiene participación societaria de Ecopetrol; Palmas Oleaginosas Bucarelia; Extractora Monterrey; Agroince; Extractora Central, Oleaginosas Las Brisas y Palmeras Puerto Wilches, entre otras, que encadenan su producción para vender crudo de palma en volumen.

Puedes leer:

Entorno actual

La palma de aceite es un commodity internacional, por ende, este producto depende del comportamiento de los procesos de especulación financiera, lo cual ha afectado la industria en el último año, tal como se observa en la siguiente tabla:

Tabla 1. Comportamiento de los precios internacionales del aceite de palma, palmiste y sus fracciones USD/t

Como se observa en la tabla 1, los precios internacionales han venido bajando desde hace algunos años. Una explicación razonable a este fenómeno es el aumento de la producción a nivel mundial, lo que aumenta la oferta y hace caer el precio de manera significativa, lo cual agudiza el problema del precio. A pesar de esta situación, las alarmas son temporales y son normales dentro de los mercados de los commodities, razón por la cual no se pondrá en grave perturbación la actividad económica, como lo han venido sustentando algunas compañías colombianas como Unipalma de los Llanos en los procesos de negociación colectiva con los trabajadores.

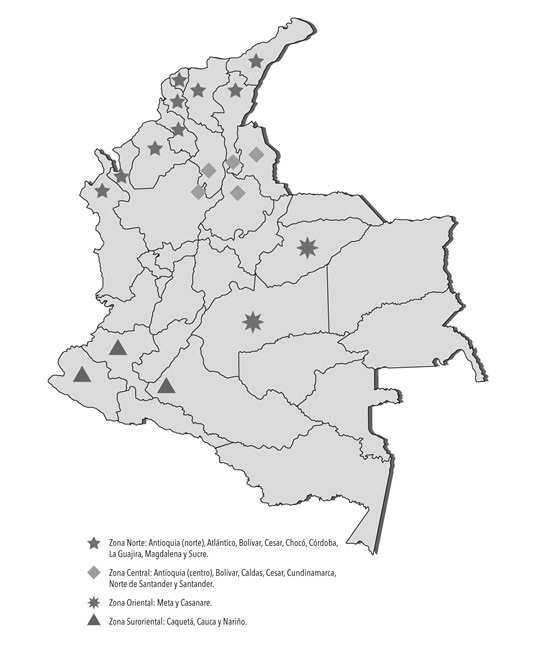

Gráfico 1. Distribución geográfica de la producción de aceite de palma en Colombia

A raíz de esta situación Jens Mesa Dishington, presidente ejecutivo de Fedepalma, ante la Agencia de Prensa de Finagro señaló lo siguiente:

«El 2018 fue un año muy difícil para la palmicultura colombiana, principalmente por la caída en los precios internacionales, una moneda revaluada durante gran parte de 2018, el desorden en la comercialización local de la agroindustria como resultado de disposiciones regulatorias y el comportamiento estable de la producción de aceite de palma crudo. Efecto de lo anterior, el valor de la producción del sector palmero (aceite de palma crudo y almendra de palma) registró una contracción de 9 % al pasar de $3,7 billones en 2017 a $3,4 billones en 2018, situación que afectó la liquidez y rentabilidad de los productores del sector palmero» (Finagro, marzo 2019).

Esta afirmación demuestra que el sector palmero es fuerte, solo que han sido las políticas financieras y de manejo económico gubernamental las que han frenado el crecimiento del sector en beneficio de los empresarios, ya que como veremos más adelante los trabajadores han mejorado su productividad en los últimos años.

Te recomendamos:

La palma de aceite en Colombia: integración económica, organización del trabajo y salud laboral

En el gráfico 1 se toma como base el archivo soporte de la Encuesta Nacional Agropecuaria (ENA) del DANE con la ubicación de las principales plantaciones en Colombia de acuerdo al número de hectáreas sembradas.

Los departamentos con más de 60.000 hectáreas sembradas son el Meta, Santander y Cesar, seguido por los departamentos del Casanare y Bolívar con un promedio de entre 35.001 y 60.000 ha y en una menor medida los departamentos de Nariño y Norte de Santander con un área de siembra promedio entre 7.501 y 35.000 ha.

Ahora, veamos la producción de crudo de aceite de palma en Colombia de los últimos cuatro años según el sistema de información estadística del sector palmero SISPA.

Tabla 2. Producción de aceite de palma crudo por zonas, Colombia 2015-2018

(miles de toneladas)

De la tabla anterior podemos inferir que en los últimos dos años el sector palmero ha mantenido de manera constante la extracción de crudo, y en el año 2018 creció un 0,2 % Llama la atención la producción en la zona oriental puesto que fue la única región que enfrentó una baja productividad, con una reducción de 53.261 m/tn. Este fenómeno se podría explicar por dos factores: i) la enfermedad de marchites letal que afectó la zona y ii) la gestión en el riego de agua, puesto que en la zona se han reducido de manera considerable las precipitaciones de lluvia; aun así, el sector palmero colombiano se ha mantenido competitivo respecto a otros países productores.

Luego de observar la distribución de la producción por zonas del país, a continuación, en la tabla 3, encontraremos el personal ocupado del sector desde la mirada operativa y administrativa; es importante resaltar que esta información se obtuvo gracias a la encuesta del empleo directo en el sector palmero que relizó el DANE en el año 2016, y cuya última actualización se hizo el 31 de mayo de 2018, lo que hace vigente esta información para el análisis.

Tabla 3. Personal total ocupado por área de trabajo, según zona palmera 2016

Al observar los datos de la tabla 3, encontramos que el sector palmero genera 67.672 puestos de trabajo a nivel nacional, de los cuales 59.566 son trabajadores de la producción (el 88,02 % del total), y 8.106 trabajadores administrativos (el 11,97 % del total). Igualmente se observa que la zona palmera que más empleo genera es la central, con el 40,1 %, seguida por la zona oriental, con 27,97 % y por la zona norte, con el 26,08 % de los trabajadores.

Las zonas con más tasa burocrática respecto al personal ocupado por zona, es la suroccidental que tiene una relación del 14,1 % del número de trabajadores administrativos respecto al total de trabajadores de la zona, seguido por la zona norte con una tasa de 13,24 % de trabajadores administrativos y en tercer lugar se ubica la zona central con una tasa de 12,08 %.

Tabla 4. Área sembrada con palma de aceite en Colombia (miles de hectáreas)

Aún con los problemas que señalan los empresarios del sector, como los bajos precios y las importaciones de aceite sin regulaciones arancelarias que se hacen desde el Ecuador, es interesante ver el crecimiento de las hectáreas en producción versus hectáreas en cosecha, las cuales crecieron de un año a otro de manera considerable; además, el aumento de siembras nos deja ver que el sector esta utilizando economías de escala para mantener su punto de equilibrio, es decir, la exigencia hacia los trabajadores es mucho más alta con respecto a la expansión que vive el sector en áreas sembradas de palma de aceite, lo que significa que los trabajadores a través de las exigencias de los empresarios han mejorado su productividad a lo largo del tiempo lo que atempera una crisis estructural desde una mirada económica.

No dejes de leer:

Costos del sector palmero

En cuestión de la estructura de costos laborales en el sector, aproximaremos los costos laborales de acuerdo con algunos parámetros construidos por empresarios de la palma y por el DANE, acercando los costos generales por unidad productiva.

Los palmeros manejan diferentes factores para determinar los costos de producción: costos de establecimiento, que se refieren a la preparación del terreno, vías, puentes, alcantarillas, canales, vivero, siembra de palma, sistema de riego y establecimiento de coberturas; costos de mantenimiento, fertilización, control de malezas, manejo sanitario, costo de riego, polinización asistida; costo de cosecha y transporte, cosecha, y transporte; y otros costos de cultivo, costos de oportunidad de la tierra, asistencia técnica y gastos administrativos.

Teniendo en cuenta esos rubros y el costo promedio por hectárea establecido por Fedepalma[1] en sus informes, aplicaremos el IPC de los años 2016, 2017 y 2018 al costo propuesto por hectárea, el cual se elevó a la suma de $65.681.646 en el 2015, para llegar al valor de costo productivo por hectárea del año 2018 de la siguiente manera:

Tabla 5. Costo de producción por hectárea sector palmero

La tabla 5 nos muestra que, para el año 2018, los costos de producción del sector estuvieron alrededor de $74.598.300 por ha. Teniendo en cuenta que los costos de cosecha y transporte, fertilización y polinización son los más altos, con una participación del 24 %, el 21 % y el 17 % aproximadamente,[1] se infiere que estas son las actividades donde más mano de obra se necesita.

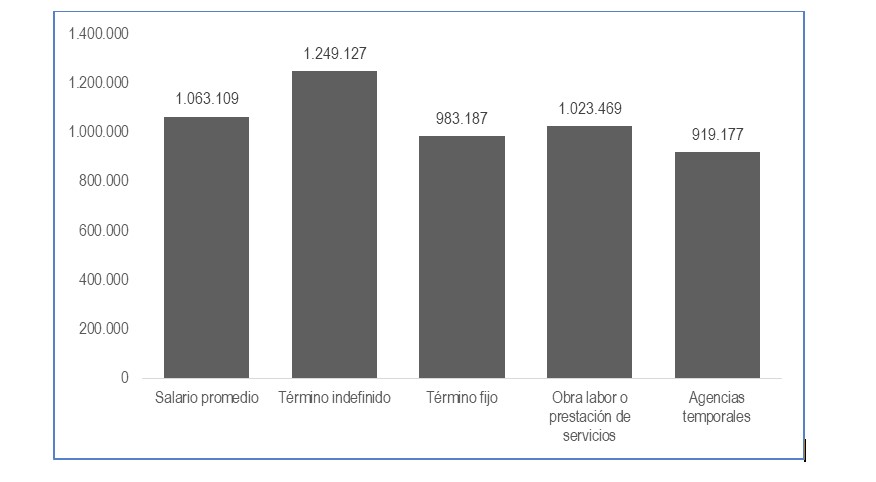

Ahora, al tomar los costos promedios salariales del personal ocupado del sector palmero de la Encuesta Nacional de Empleo Directo en el Sector Palmero (DANE, 2016) encontramos que, los trabajadores devengan un total de $989.859 mensuales (en este promedio se encuentran los trabajadores a término indefinido, temporal o termino fijo, obra labor o prestación de servicios y por agencias temporales). Si a este valor se le aplica la inflación de los últimos dos años, tomando el año 2016 como referencia, se obtniene un ingreso promedio proyectado de $1.063.109 mensuales por trabajador.

En ese mismo sentido al analizar el tipo de contratación y proyectando el valor con la inflación hasta 2018, tenemos que en la actualidad, en promedio, un trabajador con contrato a término indefinido devenga un salario de $1.249.127 mensuales; mientras que los trabajadores a término fijo ganan en promedio $983.187; un trabajador por agencia temporal $919.177 y, por último, los trabajadores por obra labor o prestación de servicios, $1.023.469; lo que genera brechas y clases entre los trabajadores del sector. Para comprender mejor, observemos el siguiente gráfico.

Gráfico 1. Salarios de los trabajadores del sector palmero por tipo de contratación (elaboración propia).

Teniendo en cuenta los datos descritos en las tablas 3 y 4 podemos inferir que, en Colombia, este sector requiere 9,08 trabajadores por hectárea para los procesos de siembra y producción de palma de aceite. En consecuencia, podemos afirmar que un trabajador, entre cosechar y producir, le corresponderían 1.101,3 m2 de tierra, o lo que es lo mismo el 11 % de una hectárea.

Por lo anterior y teniendo en cuenta los costos laborales suministrados por el DANE, proyectándolos a 2018, tenemos que el costo laboral por ha en el sector palmero es de $ 9.660.321; así, el costo laboral total promedio sería de $63.254.996.193 mensuales; y si lo complementamos con los costos de producción estimados por ha cultivada, que se estima en $74.598.300, como se ve en la tabla 6, podemos concluir que los costos laborales del sector pesan en los costos directos tan solo 12,94 % por ha, lo cual es insignificante por la extensión de tierra que manejan y la capacidad que ha ganado el sector palmero en terminos de productividad de los últimos dos años.

Te puede interesar:

Retos del sindicalismo en el sector palmero

Según el DANE, el sector palmero cuenta con 2.960 trabajadores sindicalizados (DANE, 2016), lo que da una tasa de sindicalización de 4,3 %, tasa muy cercana al promedio nacional que es del 4,6 %. También se observa que el 49 % de los sindicalizados se encuentran en la zona oriente, mientras que, en las zonas norte y central, solo alcanzan el 17,7 % y el 33,2 %, respectivamente.

El hecho de que la zona suroccidental no presente registros de sindicalización, alertando sobre el hecho de que allí los salarios se concentran en la tasa burocrática o administrativa, y conlleva que el valor agregado llegue en menor medida a los trabajadores. Todo ello se se traduce en mayores utilidades para los empresarios, como se explicó anteriormente. Es esto lo que supone el reto para las organizaciones sindicales del sector palmero de mejorar la membresía sindical, no solo fortaleciendo las zonas donde ya están instalados, sino buscando ingresar a aquellas zonas donde no existen sindicatos.

Algunas empresas, aprovechándose de la baja sindicalización de otras zonas palmeras, incitan al pánico económico y utilizan la convención colectiva de los trabajadores como el frente de ataque para acusarla de ser la que las desestabiliza económicamente. Es por esto que los sindicatos deben estar muy atentos a estos análisis encabezados por Fedepalma y las grandes corporaciones como Corficolombiana –apéndice del Grupo AVAL de Luis Carlos Sarmiento Angulo– entendiendo que la crisis del sector es temporal, y en cambio, mientras que la productividad aumenta a través de la fuerza de trabajo, los objetivos empresariales se ven afectados por la crisis económica colombiana, por lo que los pliegos de peticiones no deben contemplar ni por equivocación desmejoras convencionales.

Los cambios en el mundo del trabajo y las posibles reformas laborales que vienen a futuro, establecidas por el Plan Nacional de Desarrollo, tienen un fuerte énfasis en revivir las cooperativas de trabajo asociado y la flexibilización del trabajo por horas, por lo que para el sector al mediano plazo puede traer no solo mayor tercerización laboral sino muchos más contratos por obra labor, por lo que se hace imperante la formalización laboral a través de la negociación colectiva y puntos convencionales que den protección a los trabajadores que se caracterizan por ser de zonas rurales con respecto a posibles cambios tecnológicos que destruyan puestos de trabajo

Otros artículos de la revista:

Bibliografía

Hawkins, Daniel (Coordinador). 2019. Ensayos Laborales 31. La palma de aceite en Colombia: integración económica, organización del trabajo y salud laboral. Ediciones ENS, Enero. https://www.ens.org.co/wp-content/uploads/2018/08/ENSAYOS-LABORALES-6-26-19.pdf

Finagro (marzo de 2019). La producción de palma se mantuvo constante en 2018 respecto a 2017. Finagro, Agencia de Noticias. Recuperado de: https://www.finagro.com.co/noticias/la-producci%C3%B3n-de-palma-se-mantuvo-constante-en-2018-respecto-2017

DANE (2016).

Encuesta nacional de empleo directo en el sector palmero (anexo, hoja 9).

Recuperado de: https://www.dane.gov.co/index.php/estadisticas-por-tema/agropecuario/encuesta-empleo-directo-sector-palmero

[1]. Estructura de costos de grupo de productores de palma de la zona oriente, SISPA,

[1]. Actualización de costos de producción para el fruto de palma de aceite y el aceite de palma en 2015: estimación en un grupo de productores colombianos.

*Este artículo hace parte de la Edición impresa de la Revista Cultura & Trabajo #94 que la Escuela Nacional Sindical publicó a finales del año anterior. La revista puede ser descargada y leída en su totalidad aquí

Siga las noticias de la Agencia de Información Laboral en Google Noticias. Conviértenos en favoritos aquí

- El contrato sindical: entre la ilegalidad y la precarización

- Balance y perspectivas hacia el trabajo decente en contextos de cambio (ENS, 2025)

- La CGT reafirma su respaldo a las reformas sociales y acompaña la abolición del contrato sindical

Ahora puedes recibir la información de la Agencia de Información Laboral y de la Escuela Nacional Sindical a través de Telegram. ¡Da clic en la imagen